Блог им. Evgeny_Jenkov |Инфляция уронит рынки в среду.

- 10 января 2022, 15:59

- |

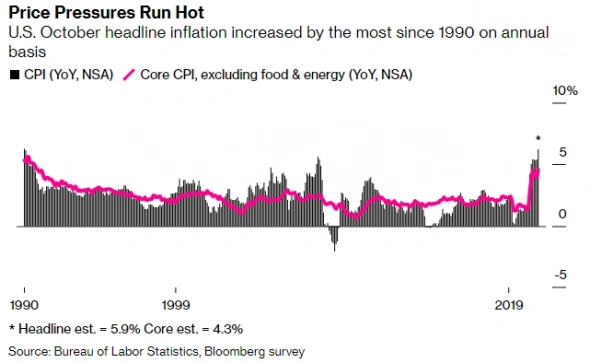

В эту среду мы узнаем о росте цен в США, так как выйдут данные по инфляции. В ноябре инфляция в США была на уровне 6,8%, но в декабре ожидается на уровне 7%. Давайте я расскажу, как будет:

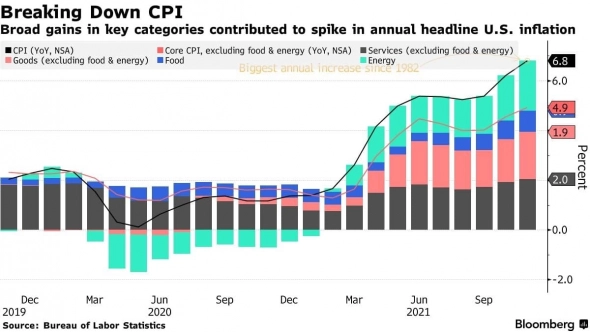

Учитывая, что цены на энергоресурсы 1/3 от возросшей инфляции в США, а в праздничные дни был повышенный спрос на продукты, товары и т.д. в момент нарушений цепочек поставок из-за COVID, то инфляция будет 7%, правда, вряд ли сильно выше, так как цены на нефть колебались в декабре.

Фьючерсы на бензин в США падали в самом начале декабря до минимумов с февраля 2021 года, правда, в конце декабря вернулись в диапазон 2,20 – 2,28. Средние розничные цены на бензин, всё ещё остаются выше $3, что для американцев считается высокими ценами, а с ноября снижение произошло только на $0,1, что не является значительным. С розничными ценами на дистилляты, такая же история, они слегка упали, но находятся на максимумах.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Блог им. Evgeny_Jenkov |Вышли данные по безработице в США и всё ещё хуже, чем я думал. Рынки однозначно будут падать!

- 07 января 2022, 17:15

- |

Безработица снизилась до 3,9% при прогнозе в 4,1% и это слишком хорошие данные, которые позволяют быть ФРС США очень жёсткой в денежно-кредитной политике. Так как ФРС США в своей денежно-кредитной политике ориентировалась на инфляцию и безработицу, а теперь рынок труда в норме, а инфляция высоченная. Давайте заглянем в голову Федрезерва и поймём, чего Евген так боится:

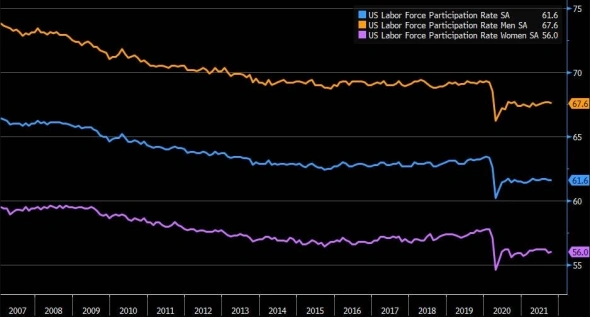

Сначала объясню, как упала безработица на низких показателях новых рабочих мест вне с/х отрасли — дело в том, что данные за октябрь и ноябрь были пересмотрены в сторону увеличения и всё это происходит на низком (хоть и слегка выросшем на 0,1%) уровне участия.

Безработица 3,9% при низком уровне участия в 61,9%, а заработные платы выросли за месяц на 0,6% при прогнозе в 0,3% и в итоге у нас получается, что рынок труда очень плотный. Рабочей силы не хватает, а американцы неохотно выходят на работу, так как заработные платы растут на фоне падения безработицы и при низком количестве людей на рынке труда.

( Читать дальше )

Блог им. Evgeny_Jenkov |Итоги пресс-конференции президента Путина

- 23 декабря 2021, 20:44

- |

🤔 Наверное, нужно подвести итог большой пресс-конференции Путина. Я попробую 😵💫

Президент Путин высказался про рост экономики России, правда сделано это всё без учёта инфляции. Давайте так:

👉🏻 Совокупные расходы = Совокупный выпуск

Получается, что снижение инфляции к цели снизит рост экономики в пополам в следующем году. Учитывая, что президент России ожидает роста экономики в 2021 году в 4,5%, то в следующем году, если инфляция придёт в норму к 4%, то рост экономики будет примерно на уровне 2,4% (это прям очень топорный подсчёт).

Но с данными цифрами перейдём к главным проблемам, которые обозначил президент:

👉🏻 Сбережения народа, развитие инфраструктуры и рост производительности труда.

Сбережения! по этому пункту в России всё плохо, так как по последним подсчётам Superjob.ru у 43% россиян отсутствуют какие-либо сбережения. По данным Superjob, по сравнению с доковидным 2019 годом данный показатель увеличился на 3%. Хотя согласно статистическим показателям банковского сектора Российской Федерации на первое декабря 2021 средства населения на валютных счетах и депозитах в российских банках сократились на $2,55 млрд до $92,6 млрд и они не растут с первого декабря 2020 года, даже падают, так как на первое декабря 2020 года этот показатель был на уровне $96,5 млрд.

( Читать дальше )

Блог им. Evgeny_Jenkov |ФРС закончила эйфорию на рынках

- 15 декабря 2021, 23:08

- |

ФРС США, как и ожидалось увеличила сокращение скупки активов в два раза и теперь Центральный Банк США сокращает свою программу скупки активов на сумму в $30 миллиардов.

Важно отметить то, что теперь ФРС США перешла к новым целям, а именно к стабильности цен, а это означает, что у инвесторов осталось слишком мало времени для того, чтобы отвыкнуть от эйфории, которая была последние два предыдущих года.

🙅🏼♂️ НЕТ! Это не значит, что Центральный Банк США выкачает всю ликвидность сразу. Всё-таки аукцион обратного РЕПО пока ещё даёт нам сигналы о том, что ликвидности на рынках полно. Да и доходность среднесрочных и долгосрочных облигаций не такая высокая, чтобы поддаваться панике. Пространство для роста рынков всё ещё есть и тут важно кто и как использует это пространство. Я ещё неоднократно напишу, расскажу и запишу видос про это, но всё же рекомендую задавать себе сейчас вопрос о том, как сильно вы жадны?

( Читать дальше )

Блог им. Evgeny_Jenkov |Почему обложка журнала, посвящённая рыночной тенденции, может давать противоположный сигнал?

- 14 декабря 2021, 08:13

- |

👉🏻 Отличная статья вышла на The Economist, которая рассказывает, что когда журналист или редактор наконец посвящает обложку рыночной тенденции, компании, стране или человеку, история или тема уже некоторое время в моде и, вероятно, уже прошли свой пик. Позиционирование и настроения уже должны полностью отражать историю на обложке публикации, и история должна быть полностью учтена. Другими словами, к тому времени, когда журналист пишет о тенденции, большая часть изменений уже произошла.

☝🏻 Журнал The Economist также провёл анализ своих обложек, где их анализ показывает, что через 180 дней только около 53,3% обложек журнала Economist противоречат друг другу; немного лучше, чем подбрасывать монетку. Через 360 дней сигнал намного надежнее — 68,2% — противоположные.

❗️ Таким образом, мы можем видеть, что несмотря на то, что ликвидности в рынках достаточно и есть ещё куда расти, но всё же хайп рынка акций находится очень близко к своему пику!

😵💫 Не забудь прослушать мой подкаст или просто заходи в телегу Darth Traders

Блог им. Evgeny_Jenkov |Торнадо в США и финансовые рынки.

- 12 декабря 2021, 23:42

- |

👋🏻 Привет. Евеген решил подготовить вас к рабочей неделе, так как по США прошёлся ужасный и страшный торнадо, который привёл к жертвам и оставил без электричества более 200 тысяч человек.

😞 Давайте попробуем абстрагироваться от ужасных последствий торнадо на жизни людей в физическом плане и оценим влияние страшного и разрушительного торнадо на финансовые рынки, а также я напомню вам о важных событиях грядущей недели:

Разрушительный торнадо не вызовет коллапса в энергетическом секторе, но может негативно сказаться на нефтяном рынке, так как потребность в энергетике снизится. Более того, через неделю мы будем получать данные о росте запасов топлива, что также может в моменте негативно влиять на нефтяной рынок.

🤷🏼♂️ Будет ли завтра резкое падение нефтяных цен из-за разрушений и обесточивания? Скорее всего, НЕТ! Так как в качестве поддержки выступит то, что глава по инфекционным заболеваниям США Фаучи заявил две дозы вакцины от Pfizer / BioNTech или Moderna, или одна Johnson & Johnson остаются эффективными против омикрона, но третья доза вакцины даст более сильную защиту.

👉🏻Защита от вируса = вирус не влияет на поездки = рост поездок рост спроса на топливо.

( Читать дальше )

Блог им. Evgeny_Jenkov |Как снижение безработицы помогает расти вашим активам?

- 16 ноября 2021, 15:47

- |

Парадокс, но, кажется, снижение уровня безработицы, вероятно, будет играть инвесторам на руку, так как не даст ФРС активно ужесточать денежно-кредитную политику.

Фишка в том, что раньше улучшение ситуации на рынке труда было негативом для нас, так как это говорило о более быстром ужесточении денежно-кредитной политики, так как цель ФРС США была именно в рынке труда и инфляции. Сейчас цель меняется и ФРС США в основном следит за тем, как себя чувствует инфляция.

С учётом того, что инфляция в США выше 6%, то ФРС США активно начинает становиться ястребиным. По заявлению правительства США и статистических бюро, то инфляция в основном растёт из-за нарушения цепочек поставок, а также из-за нехватки рабочих мест, в связи с чем работодателям приходится увеличить заработную плату и далее раскручивается инфляционная спираль за счёт того, что компаниям в том числе приходится увеличивать отпускные цены.

( Читать дальше )

Блог им. Evgeny_Jenkov |Стоит ли боятся высокой инфляции в США?

- 10 ноября 2021, 21:02

- |

Я просмотрел все компоненты и изучил все данные по инфляции в США. По ходу, естественно, будет приходить всё больше идей исходя из последних данных по росту цен в США. Более подробные и более скучные рассуждения об инфляции ещё будут.

Сейчас хотел бы отметить главное для всех, а именно ожидания и прогнозы согласно росту цен. Начнём:

Согласно данным, по инфляции мы видим сильный рост 6.2% — это очень много, так как американцы не привыкли к высокой инфляции. Учитывая то, что эти данные будут сильно давить на политическую составляющую в США, а именно на администрацию Байдена с его и без того низким рейтингом, то 100% стоит ожидать того, что правительство совсем скоро сделает инфляцию своей основной частью политической повестки, чтобы заработать себе политические очки.

Правительству США не получится прикрыться ростом заработных плат, так как они явно не поспевают за растущей инфляцией, а тот рост, который есть, раскручивает инфляционную спираль дальше.

( Читать дальше )

Блог им. Evgeny_Jenkov |Данные по безработице и QE от ФРС

- 05 ноября 2021, 15:49

- |

⚡️Безработица в США 4.6% (ранее 4.8; прогноз 4.7%)

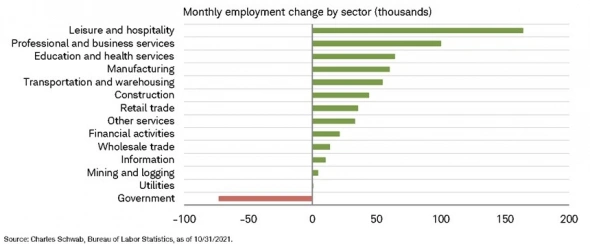

⚡️Количество новых рабочих мест вне с/х 604K при прогнозе в 400к

В целом статистика хорошая, но обратите внимание на то, что уровень участия остался неизменным на уровне 61.6%, что говорит о том, что американцы продолжают сидеть дома.

🤔 Показатель количество новых рабочих мест вне с/х вроде бы хороший, но за сентябрь и август изменён в пользу снижения. Что не есть хорошо!

😳 Уровень зароботных плат продолжил свой рост, что в целом предсказуемо на +0,4% м/м и +4,9% г/г

😮 Сектор «отдых и индустрия гостеприимства» добавили 1/3 мест за октябрь.

❗️ Итог: данные очень хорошие и говорят о том, что рынок труда восстановился на примерно 81%. Но для нас эти данные хороши тем, что уровень участия всё ещё низкий, а значит ФРС продолжит свой медленный и постепенный курс на сокращение программы скупки активов на 15 миллиардов долларов, то есть смысла ускорять сокращение — НЕТ! Очень круто и очень позитивно!

👉🏻 Не вижу препятствий для роста рынков!

P.S. заходи на огонёк в телегу DarthTraders

Блог им. Evgeny_Jenkov |Пару слов перед решением ФРС

- 03 ноября 2021, 20:45

- |

ФРС США находится в сложном положении, так как рост инфляции, снижение рейтинга Байдена на фоне всех проблем в том числе и инфляции, а также возросшая неопределённость в вопросе: а временная ли инфляция или устойчивая? – привели к тому, что ФРС США нужно менять свою денежно-кредитную политику.

Если ФРС начнёт более жёстко ужесточать денежно-кредитную политику сейчас, начиная с сокращения стимулов, то с учётом того, что экономика США по итогам третьего квартала потеряла импульс от стимулов, то США рискуют впасть в стадию замедления роста уже после начала сокращения. И, кстати, не факт, что у ФРС получится контролировать инфляцию, так как рост цен идёт в целом по миру, а не в рамках одной – двух стран.

Если ФРС решит повременить с сокращением стимулирующих мер, то есть риск, что США могут столкнуться с более высокой и устойчивой инфляцией, и всё равно придётся ужесточать денежно-кредитную политику, что в итоге приведёт, как и в первом случае к грубо говоря рецессии.

Но какой выход из ситуации?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс